发布时间:2023-10-30 13:23:16

印制电路板是电子产品的关键电子互联件,被誉为“电子产品之母”。随着半导体制程的不断进步,电子行业对于精度及性能的要求越来越高,叠加消费电子小型化、轻量化的发展方向。

叠加当前AI的快速发展要求高算力,对设备数量和水平也提出更多更新的要求,将带动PCB需求增长。

根据Prismask,预计2026年我国PCB产值将达到546亿美元。

PCB从早期的单层/双层、多层板,向HDI Micro via PCBs,HDI Any Layer PCBs,以及目前火热的类载板方向升级,产品线宽线距逐渐缩小。

普通PCB、HDI、IC载板技术参数比较:

| 技术参数 | 普通PCB | HDI | IC载板 |

| 层数 | 1-90+ | 4-16 | 2-10 |

| 板厚 | 0.3-17mm | 0.25-12mm | 0.08-11.2mm |

| 最小线宽/线距 | 50-1000μm | 40-160μm | 10-130μm |

| 最小环宽 | 75μm | 75μm | 12.5-130μm |

| 单位尺寸 | - | 300mm*210mm | <150mm*150mm |

| 制备工艺 | 减成法 | 半加成法/减成法 | 减成法/半加成法 |

根据Prismark的数据,预计全球IC载板市场规模有望在2025年达到162亿美元,2020-2025年均复合增长率约为9.7%,是PCB各细分市场中成长性最高的市场。

当前PCB中的高端品类IC载板及HDI的需求不断增加。

IC载板即封装基板,是一类用于承载芯片的线路板,属于PCB的一个分支,具有高密度、高精度、高性能、小型化及轻薄化的特点,可为芯片提供支撑、散热和保护的作用,同时也可为芯片与PCB母板之间提供电气连接及物理支撑。

IC载板是芯片封装环节的关键部件,是连接并传递裸芯片(DIE)与印刷电路板(PCB)之间信号的载体。

与普通PCB产品相比,其产品尺寸较小、精密度较高,在线路精细、孔距大小和信号干扰等方面要求非常高,因此需要高度精密的层间对位技术、电镀能力、钻孔技术。

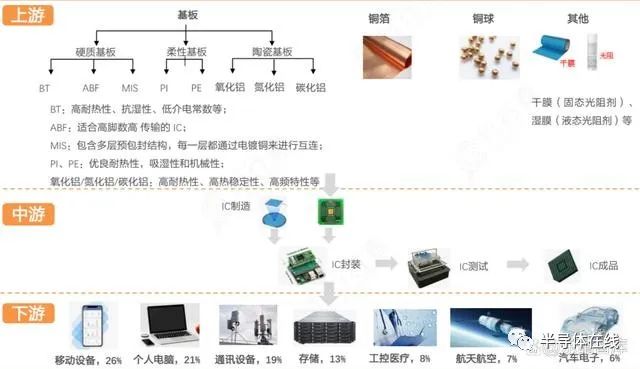

按封装材料不同,IC载板可分为硬质封装基板、柔性封装基板和陶瓷封装基板。

硬质基板的主要材料为BT树脂、ABF树脂和MIS,前两者应用最为广泛。

BT树脂基板材料具有高耐热性、抗湿性、低介电常数和低散失因素等多种优势,在半导体封装、芯片LED及高频用途等领域占有很高的市场份额。

BT树脂最初是由日本三菱瓦斯研发出来,由双马来酰亚胺与氰酸酯树脂合成制得。BT基板不易热涨冷缩、尺寸稳定,材质硬、线路粗,多用于手机MEMS、通信、内存和LED等领域,全球约有70%以上IC载板使用BT材料。

ABF基板材料是90年代由Intel主导的一种材料,用于生产倒装芯片等高端载体基板,引脚数量多,传输速率高,主要应用于CPU、GPU、芯片组等大型高端芯片。

ABF树脂是由Intel主导研发的材料,基本被日本味之素所垄断,由环氧树脂/苯酚硬化剂、氰酸酯/环氧树脂和带有热固性烯烃的氰酸酯制成。

MIS基板是一种新型技术,包含一层或多层预包封结构,每一层之间都通过电镀铜连接,具有更细致的布线能力与传输能力,以及更小的外形,目前在模拟、功率IC、及数字货币等市场领域迅速发展。

依据半导体IC载板实际制造的难易程度、市场规模和发展趋势,将IC载板分为入门类、一般类和高端类。

入门类:包括BOC、PBGA、CSP、SiP、简单的FCCSP(Tenting/MSAP工艺)等。

一般类:包括一般的FCCSP(SAP工艺)、ETS、EPS、一般的FCBGA(非CPU类)等。

高端类:包括复杂的FCCSP(EAD/PLP等)、复杂的FCBGA(CPU类)。

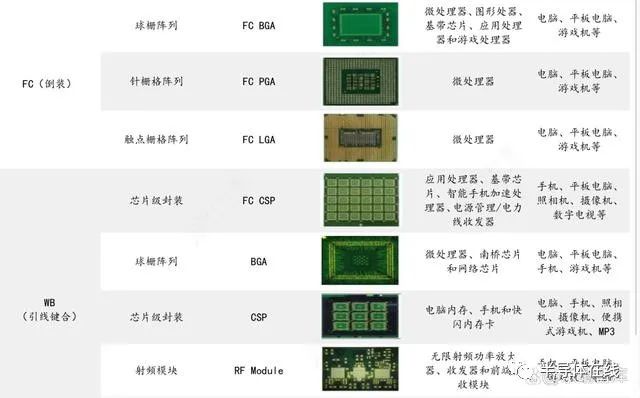

主流IC载板分类及应用:

从产业链上下游看,IC载板上游主要为基板、铜箔等结构材料及干膜、金盐等化学品/耗材,中游为芯片封装,下游为存储、MEMS等各类具体芯片应用。

在IC封装的上游材料中,IC载板占到成本的30%,而基板又占IC载板成本的3成以上,因此基板为IC载板最大的成本端。下游应用领域主要包括通信、计算机、移动终端、工控医疗、汽车电子、航空航天等。

在智能手机、平板电脑等移动通信产品方面,封装基板得到了广泛的应用。如存储用的存储芯片、传感用的微机电系统、射频识别用的射频模块、处理器芯片等器件均要使用封装基板,而高速通信封装基板已广泛应用于数据宽带等领域。

IC载板由于直接和裸芯片相连,其制造存在资金(大)、技术(难)、客户(慢)三重壁垒。

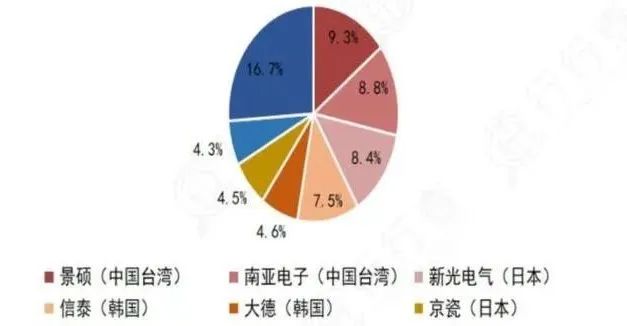

从IC载板历史发展来看,日本厂商最早全球领先,而后产能跟随半导体产业链部分转移向中国台湾、韩国。

通过对现有供应商产品布局的分析,可以看出中国台湾企业产品系列较全面,日本企业主要集中于一般类、高端类产品系列,韩国企业主要集中于入门类和一般类产品系列,中国大陆企业仍集中于入门类和一般类,目前尚未导入高端系列产品。

| 阶段 | 时间 | 特征 |

| 第一阶段 | 1980-1990S末 | 有机树脂基板初期发展的阶段(日本抢占了IC封装基板绝大多数市场) |

| 第二阶段 | 1990S末-21世纪初 | 封装基板快速发展的阶段,有机封装基板获得更大的普及应用,生产成本有很大下降。(我国台湾、韩国与日本逐渐形成“三足鼎立”) |

| 第三阶段 | 21世纪初-至今 | 行业格局奠定之后,行业内主要是技术的演进分化。近年来,由于中国玩家的逐渐入局,IC载板市场格局又开始有所变动 |

据Prismark统计,从厂商来看,全球封装基板CR10=80%、CR3=36%,前三大厂商为中国台湾欣兴电子、日本揖斐电、韩国三星电机。

全球IC载板市场格局:

资料来源:Prismark

全球主要载板厂商产品及客户:

| 国家/地区 | 公司名称 | 主要IC载板产品 | 主要客户 |

| 中国台湾 | 欣兴电子 | WBCSP、WBBGA、FCCSP、FCBGA | 高通、博通、NVIDIA、 Intel、AMD |

| 景硕科技 | WBCSP、WBBGA、FCCSP、 FCBGA、COP、COF | 高通、博通、Intel | |

| 南亚电路 | FC、WB封装基板 | 高通、博通、NVIDIA、 Intel、AMD | |

| 日月光 | IC载板 | 日月光 | |

| 日本 | 揖斐电 | FCCSP、FCBGA | 苹果、三星 |

| 京瓷 | FC基板和模块基板 | SONY | |

| 新光电气 | FC基板 | Intel | |

| 韩国 | 三星电机 | FCCSP、FCBGA和射频模组封装基板 | 三星、苹果、高通 |

信泰 | PBGA/CSP、BOC、FMC、FCCSP | 三星、闪迪、LG | |

| 大德 | IC载板 | 三星 |

虽然大陆企业起步时间晚,且面临较高的行业壁垒,但受益于本土巨大的市场空间、产业配套和成本优势,叠加近年来全球半导体封测产业逐渐向中国大陆转移,有望直接拉动封装材料需求。

随着云服务商CAPEX增长,将带动服务器出货量持续增加,根据IDC数据,2022年全球服务器出货量有望达到1420万台,同比增长10%,至2025年将增长至1700万台,CAGR7.3%。

且华为ARM服务器芯片采用chiplet封装弥补制程劣势,有望补位x86服务器业务缺口,配套需求利好国内ABF载板厂。

当前PC、服务器、5G基站对高算力IC需求的增长,ABF载板的持续供不应求。对应载板面积、加工难度均有所增加,有望成为未来主要增长驱动。

从全球厂商布局来看,主要载板厂商积极扩产,平均资本开支在50亿元以上量级,且主要扩产计划均针对当前供不应求的ABF载板,例如龙头厂商新兴电子上调2022年资本开支至358.58亿新台币(约合80.7亿人民币),其中60%左右将投入扩充ABF载板产能,其余各家资金投入也在相近量级,产能扩充30%-50%不等。

国内仅有少数几家公司满足可以量产BT类载板且具有稳定客源。当前国产PCB厂扩增IC载板产能,主要参与厂商包括深南电路、兴森科技、珠海越亚、胜宏科技、沪电股份等。

ABF载板赛道护城河更深,产能更为稀缺,国内仅兴森科技、深南电路、珠海越亚等展开布局。

国产覆铜板厂在IC载板基材、胶膜的自主化布局先发厂商包括华正新材和生益科技等。

国内晶圆制造与封测厂的链配套需求将为国产载板厂商带来替代空间。

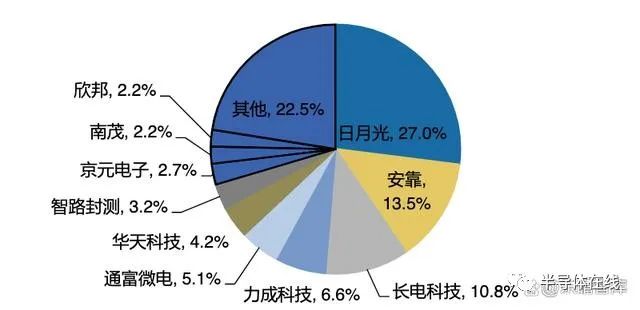

当前大陆封测厂商已在全球占据重要地位,长电科技、通富微电、华天科技2021年全球市场份额排名分别位列第3/5/6名,合计占比20%。

全球封测厂商市场份额:

资料来源:芯思想

另外,ABF载板上游主要基材为ABF薄膜,其产能由日本味之素完全垄断。该产品源于其味精产品的副产物,极高的绝缘性能契合了高性能芯片高密连接场景下的线路互不干扰的需求,被intel率先采用,然而目前尚无大规模量产的可替代品出现。尽管味之素公司已经宣布增产,但增产规模保守。

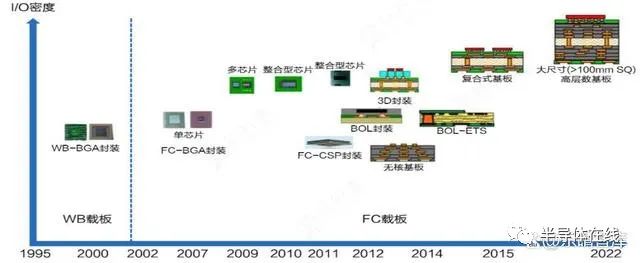

从技术趋势上来看,封装工艺的发展带动载板发展,FC工艺已成主流,多芯片3D封装、大尺寸高多层基板是当前发展方向。

由于晶圆制程的发展以及下游应用“轻薄短小”的需求,载板向高密度IO/轻薄/细线路/微凸间距发展,进入21世纪后FC工艺替代WB成为主流;为提高性能、降低功耗、提高I/O,现阶段的单芯片封装将逐步向多芯片或整合性芯片封装发展,3D封装对于基板高密凸块及高刚性需求也是下代基板的发展方向;5G/AI/HPC等应用拉动对高多层(>22L)与大尺寸(>100mm2)载板的需求。

整体来看,IC载板因其高层数、高厚径比和小孔距造成加工难度大,目前主要由海外厂商主导。国内厂商近几年通过成本管控不断提升盈利能力,且积极扩充产能,有望成为另一增长引擎,国产替代空间广阔。

来源:乐晴智库